来源:郁见投资

8月12日,股市小幅调整,债市大幅下跌。上证收益指数、沪深300指数分别下跌0.14%、0.17%,中证转债指数下跌0.33%,7-10年国开债指数下跌0.42%。商品方面,贵金属价格小幅上涨,黄金及白银价格分别上涨0.88%、1.83%;基建地产品类中,螺纹钢、铁矿石、玻璃价格分别下跌1.95%、1.08%、1.36%,沥青价格上涨1.42%。

央行投放小幅扩张,但仍难填补短期资金缺口。早盘央行逆回购投放规模由129亿元提升至745亿元,单日净投放738.3亿元。尽管8月缴税规模多在1万亿元以内,是传统的小税期,但近两周政府债大额净缴款带来的资金需求重合,推动资金面快速收敛。反映在资金价格上,R001单日上行14bp至2.00%,R007则上行7bp至1.94%,银行间隔夜利率倒挂交易所隔夜成本(1.90%),甚至高于5年期国债收益率,民生银行资金情绪指数也相应由44.8%走高至49.2%。

从资金日内走势来看,银行间资金“贵地十分平稳”。DR001开盘便位于1.80%高位,随后攀升至1.98%一线并维持高位震荡,尾盘收于2.02%,反映资金压力尚未缓解。相比之下,交易所资金相对稳定,全天维持在1.95%一线,尾盘震荡下行至1.75%。存单发行继续提价。3个月大行存单发行利率由1.76%升至1.78%,股份行存单则由1.77%升至1.80%,1年期股份行发行利率则由1.88%升至1.92%。

现券行情再度走出超预期的跌幅。早盘资金面偏紧,受到上周五尾盘急跌的冲击,不少机构开盘即止损,10年国债活跃券收益率快速上行至2.23%。在后续的交易中,“卖盘占优”压制,债市情绪迟迟不见好转,长债收益率走势也相应难以逆转,10年国债活跃券收益率继续震荡上行至2.24%。从全天交易结果来看,利率债2Y至10Y段曲线略微呈现“熊平”趋势,中短端上行5-7bp,长端上行4-5bp。CNEX分歧指数反映,基金和券商是今日的主要抛盘,保险和银行是主要买盘。

与此同时,利率债交易正在朝着“清淡”方向发展。据上证报新闻,近期市场传闻多家做市商不进行长债做市交易,从媒体调研反馈结果来看,部分券商还在继续做市,但却有多家银行及部分券商,出于当前市场较为敏感或自发原因,暂时停止长债做市。从10年及30年国债活跃券的成交情况来看,尽管今日利率调整幅度显著高于过去几个工作日,但单日成交笔数由2900+、1900+下滑至800+、500+。

利率债调整向信用债蔓延。今日出现部分基金被赎回的迹象,表现为利率债流动性下降之后,调整向信用债蔓延。银行资本债率先被抛售、放量下跌,单日成交笔数较上周的日均成交笔数大幅增长74%,其中高估值5-10bp成交占比达83%、高估值10-20bp成交占比为15%。与此同时,其他信用债也面临砸盘,GVN占比达50%,高估值0-5bp、5-10bp成交占比分别为36%、48%。分期限看,信用债3-5年和5年以上,高估值5-10bp成交占比均超过60%,并集中在隐含评级AA+及以上个券。从收益率表现看,银行资本债上行幅度最大,信用利差大多走扩2-4bp;其他信用债跟随利率调整,其中10Y品种信用利差走扩1bp。

往后看,周二的债券走势,变得格外关键。虽然今年以来信用债在大部分的调整行情中呈现出较强的抗跌属性,不过一旦信用债“开砸”,悲观情绪可能会被显著放大,债市究竟是迎来利率上行终止,还是赎回负反馈的初步形成,监管及大行操作成为关键判断指标。目前市场普遍预期8月13日可能出现两类平抑市场波动的手段,一是央行给予大额逆回购投放,规模可能需要达到2000亿元及以上;二是大行由卖转买承接交易盘的变现需求。如果二者均未出现,负反馈机制可能会持续放大债市波动。债市又到了关键的时候。

A股延续窄幅震荡状态,交活跃度继续下降,全天成交额4987亿元,较上周五缩量673亿元,较5日均值缩量891亿元。全市29%的个股实现上涨,与上周五的25%相差不大。北向资金净流出7亿元,锂电池、通信和电子是主要的流出方向。

风格层面,价值股回调幅度相对较小,国证价值指数下跌0.06%,成长指数下跌0.16%。分市值来看,大中盘股韧性较强,沪深300和中证500分别下跌0.17%和0.13%,国证2000和Wind微盘股指数则分别回调0.72%和0.48%。

分行业来看,环保&医药行业涨幅领先。环保方面,7月25日电改政策(《加快构建新型电力系统行动方案(2024—2027年)》)中关于“新一代煤电升级行动”的表述或许仍有推动作用,体现在煤炭行业今日同样迎来上涨。此外,8月8日发改委等三部门联合印发《关于进一步强化碳达峰碳中和标准计量体系建设行动方案(2024—2025年)》,其中提到的重点任务包括“加快企业碳排放核算标准研制”、“加强产品碳足迹碳标识标准建设”、“加大项目碳减排标准供给”等,或同样支撑环保行业行情走强。

产业层面,政策多次提到加强碳排放管控,或催化了市场对环保设备、废气治理等行业需求上升的预期。今日碳市场碳排放配额(CEA)价格92元/吨,较7月17日低点已上升5元/吨,或体现出部分企业已出现碳配额惜售情绪。若CEA价格继续上涨,在碳排放成本上升的压力下,环保行业或将持续受到市场关注。

医药方面,肺炎主题领涨。数据上看,据中国疾控中心,流感样病例新冠病毒阳性率从7月1日-7月7日的8.9%持续上升至7月22日-7月28日的18.7%。另外,据新华社,世界卫生组织在近期提示关注夏季新冠感染异常增多情况,或许催化了部分资金对医药股的配置情绪。

中报业绩方面,目前共305家上市公司披露半年度报告,其中共200家公司归母净利润同比正增,占比约65%。汽车、家用电器和化工行业业绩报喜的企业占比相对较大。今日发布半年报的公司共39家(截至20:20),其中30家归母净利润同比增长。分行业来看,在今日公布的半年报中,化工、机械业绩相对出彩。

整体来看,市场风险偏好尚未明显修复,博弈整体走势的难度较大。从7月通胀数据来看,耐用消费品行业价格环比明显反弹,旅游出行价格也出现超出往年季节性的上涨,相关行业可能出现结构性机会。

01

票据利率

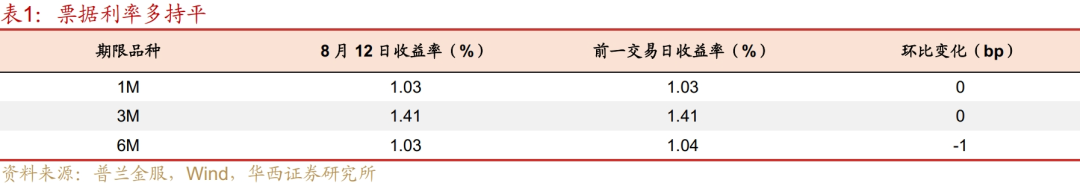

今日票据利率多持平。其中6M下行1bp至1.03%,1M、3M均持平于前一交易日,分别为1.03%、1.41%。

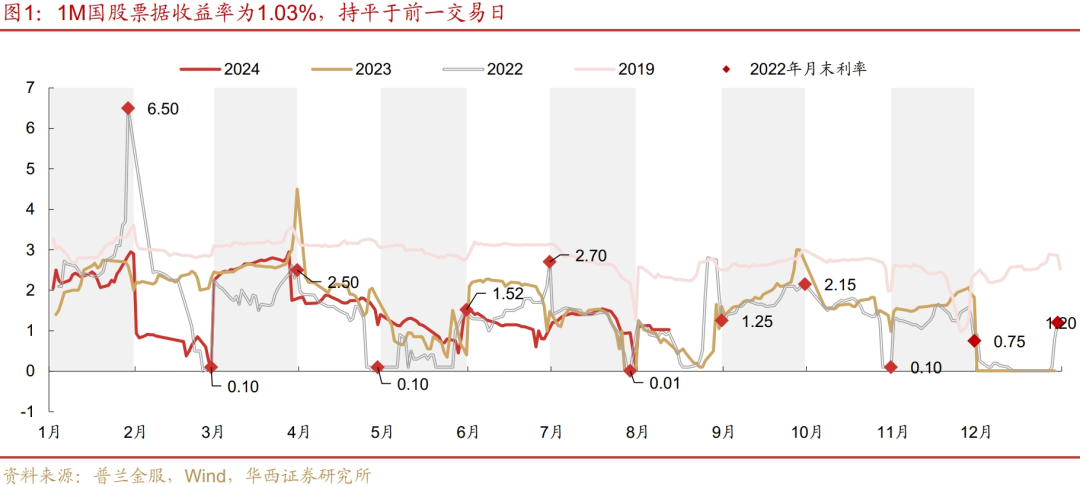

截至8月12日,大行转为净买入,净买入规模为75.72亿元,前一交易日净卖出量为17.18亿元,8月累计净买入14.73亿元(7月累计净买入1240.80亿元,2023年8月累计净买入2662.75亿元)。

02

利率债发行情况

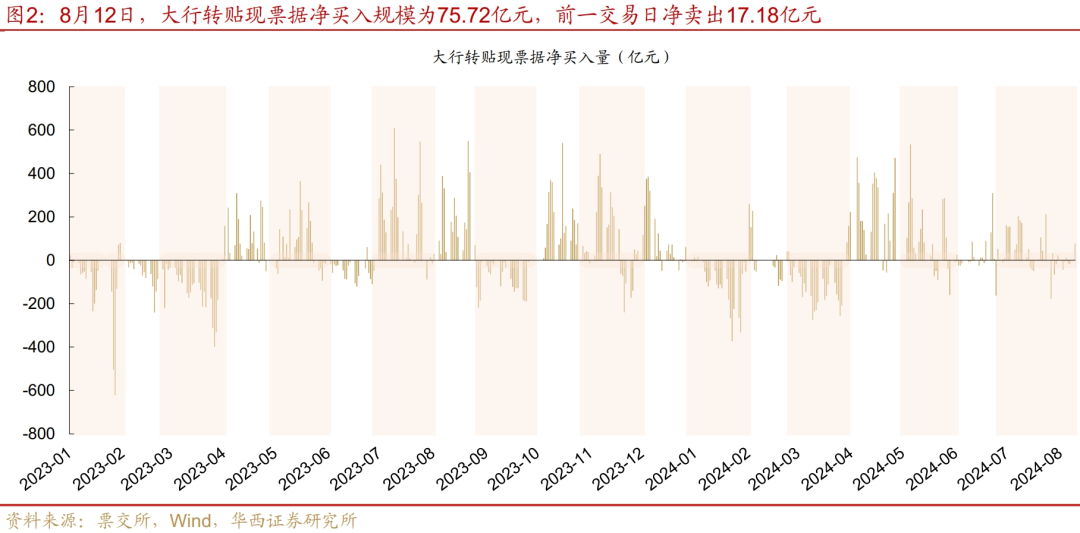

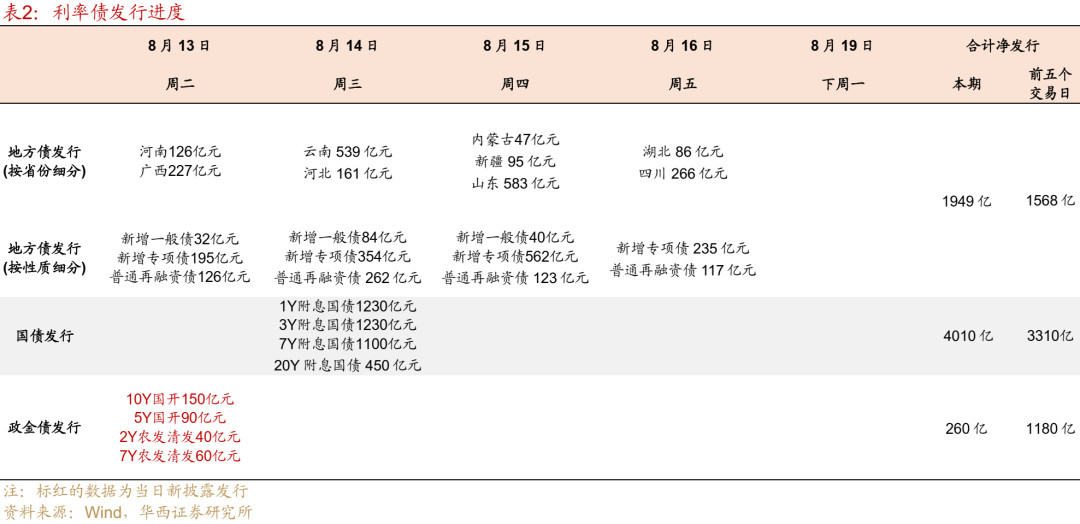

地方债方面,周度来看,8月12-16日,地方债总发行2129亿元,净发行1641元,其中新增一般债156亿元、新增专项债1346亿元、普通再融资债627亿元、特殊再融资债0亿元。月度来看,8月1-16日,发行地方债5277亿元,净发行3896亿元,其中新增一般债668亿元、新增专项债2794亿元、普通再融资债1815亿元、特殊再债融资债0亿元。今日无新增披露特殊再融资债。

国债方面,周度来看,8月12-14日,国债总发行4010亿元,净发行3360亿元。月度来看,8月1-14日,发行国债8911亿元,净发行7560亿元。今日无新增披露国债。

政金债方面,周度来看,8月12-13日,政金债总发行410亿元,净发行370亿元。月度来看,8月1-13日,发行政金债2220亿元,净发行2130亿元。今日新增披露8月13日计划发行10Y国开150亿元、5Y国开90亿元、2Y农发清发40亿元、7Y农发清发60亿元。

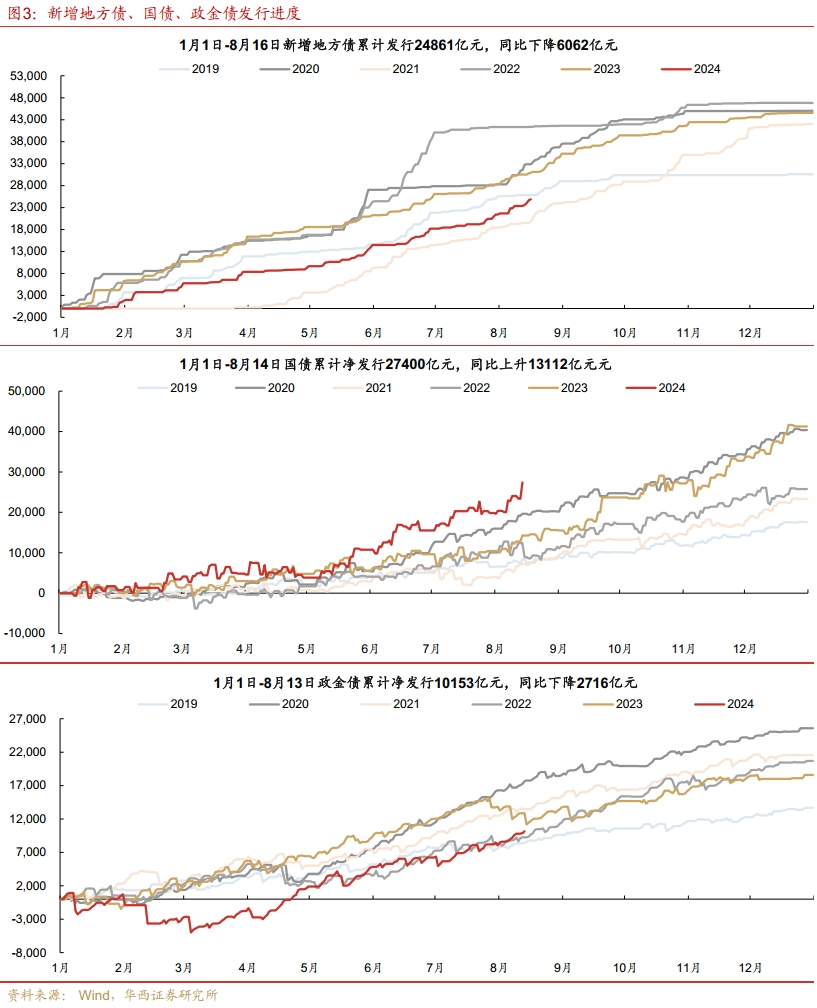

在发行进度方面,截至2024年8月16日,新增地方债累计发行24861亿元,同比下降6062亿元,剩余额度21339亿元,其中新增专项债、新增一般债分别剩余18516亿元、2823亿元(发行进度52.5%、60.8%)。

截至2024年8月14日,国债累计净发行27400亿元,同比上升13112亿元,剩余额度16000亿元(发行进度63.1%)。

截至2024年8月13日,政金债累计净发行10153亿元,同比下降2716亿元。

03

政策与重要事件

(1)成都:在本市范围内新购买住房 只核查购房人在拟购住房所在区(市)县范围内住房情况

8月12日,据成都市住建局消息,为更好满足居民多样化改善性住房需求,经研究,现就优化调整相关政策通知如下。

一、为取得购房资格纳入保障性租赁住房房源库的住房,未出租或租赁合同已终止的,可自愿申请提前退出保障性租赁住房房源库,并解除上市交易时间限制。

二、在本市范围内新购买住房,只核查购房人在拟购住房所在区(市)县范围内住房情况,无住房的,认定为首套房。在拟购住房区(市)县范围内有住房且正在挂牌出售的,住房套数相应核减。支持商业银行按认定的客户住房套数办理个人住房贷款业务。

三、在成都市拥有2套及以上住房且相应购房贷款已结清的,支持金融机构自行确定首付款比例和利率。

本通知自2024年8月13日起施行,原有规定与本通知不一致的,按本通知执行。

(2)李继尊就任深交所总经理

据证券时报·券商中国,在空缺半年之久后,深交所总经理一职的人选最终落定。8月12日,李继尊已卸任证监会办公厅主任,赴深圳正式就任深交所总经理。当天下午,深交所召开会议,宣布了这一消息。

(3)海外利率

8月9日(纽约尾盘),美国10年期基准国债收益率下行5bp,报3.940%;2年期基准国债收益率上行2.1bp,报4.057%。

风险提示:

货币政策出现超预期调整。本文假设国内货币政策维持当前力度,但假如国内经济超预期放缓、或海外货币政策出现超预期变化,国内货币政策相应可能出现超预期调整。

流动性出现超预期变化。本文假设流动性维持充裕状态,但假如流动性投放少于往年同期,流动性可能出现超预期变化。

财政政策出现超预期调整。本文假设国内财政政策维持当前力度,但假如国内经济超预期放缓,国内财政政策相应可能出现超预期调整。

文中观点部分节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

分析师:田乐蒙

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 债市到了关键的时候

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来