作者:温彬 张丽云 原宏敏

摘要

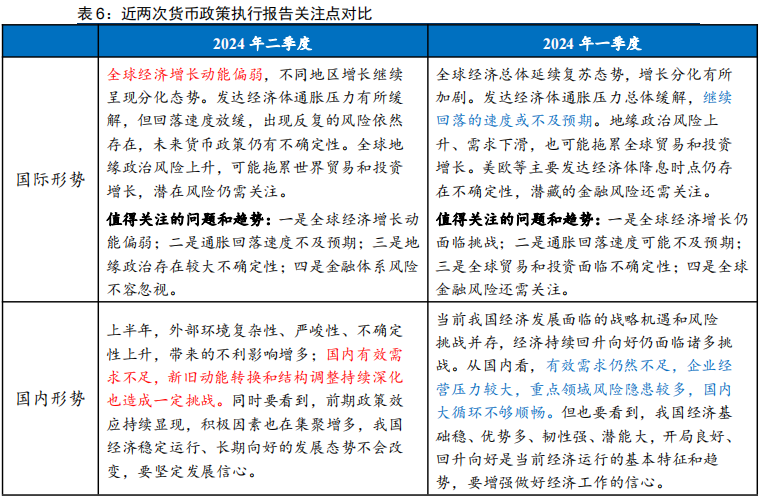

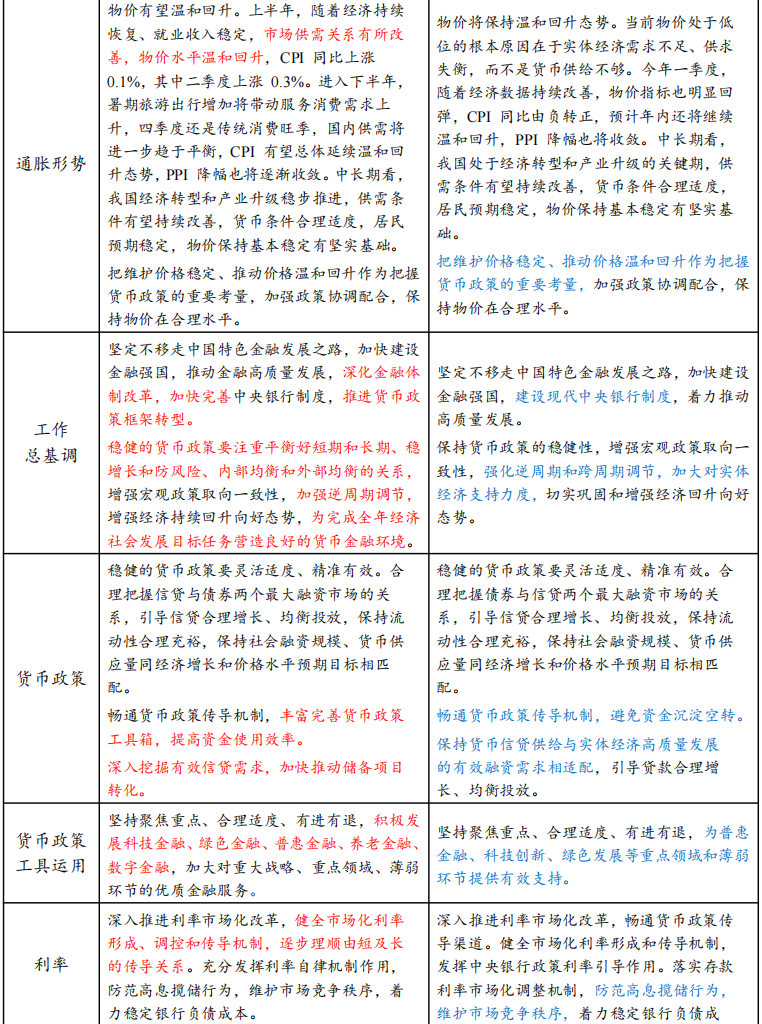

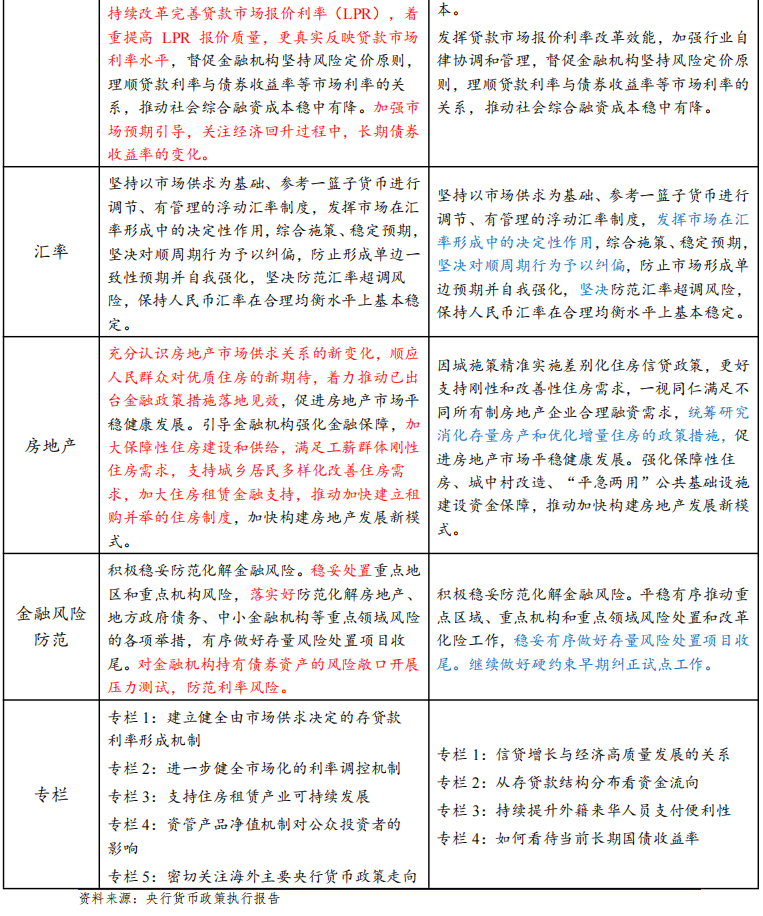

8月 9日,央行发布《2024年第二季度中国货币政策执行报告》,报告全面贯彻落实了党的二十大、二十届三中全会、中央经济工作会议和中央金融工作会议精神,并结合国内外最新宏观金融形势、市场变化、货币政策演变等,从近期聚焦和长期改革统筹入手,作出一些新表态和新部署。

总体来看,二季度货政报告聚焦“促改革、稳增长、防风险”三大方向,注重“平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡”的关系,成为下一阶段引导金融支持实体和影响市场走势的风向标。

一、密切关注海外主要央行货币政策走向,相机抉择、维稳市场

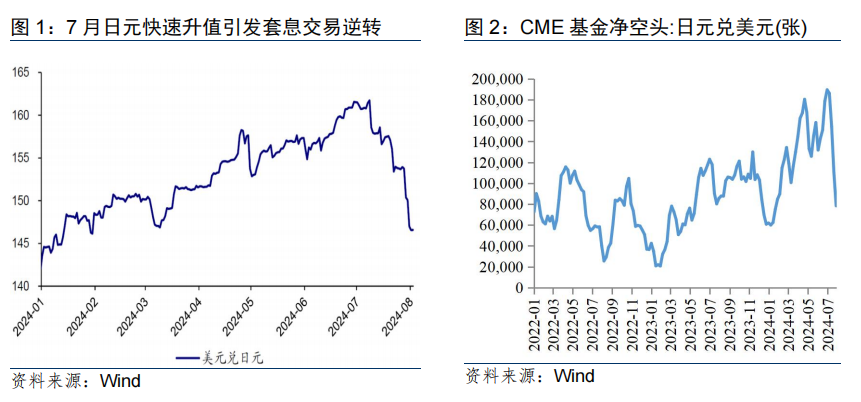

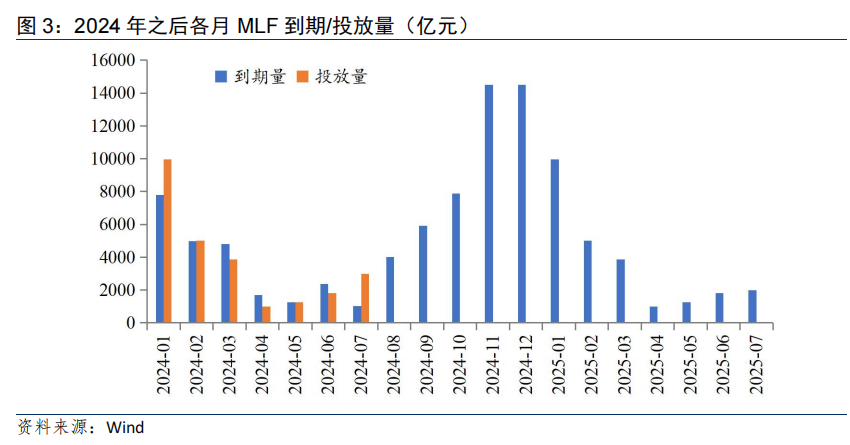

近期,全球央行周落幕,美联储首次释放出比较清晰的降息信号,英央行四年来首次启动降息,而日央行继3月退出负利率之后,7月31日再度加息,并发布缩减购债计划。美日货币政策的同频不同向,进一步加剧日元套息交易逆转,并引发全球各类资产剧烈波动,黄金期货再创新高、美债收益率大幅走低、全球股市出现回调,流动性冲击再现。在此过程中,虽然我国市场受影响相对较小,但股市、汇市、债市等波动也有所加大。

今年以来,全球主要经济体降息周期开启。3月,瑞士央行降息25bp,开启发达经济体央行降息进程。此后,瑞典央行、加拿大央行、欧央行、我国央行等相继降息。尤其是在7月美联储议息会议之后,最新发布的美国非农就业数据大幅不及预期、失业率跳升至4.3%触发“萨姆规则”,叠加美国制造业PMI持续处于荣枯线下方等,引发市场对美国经济衰退的担忧,市场预期美联储9月降息50bp的概率一度达到90%,年内降息3次、累计下调100-125bp的概率也曾超过80%。

后续来看,美国通胀数据已明显回落,经济前景和劳动力市场也有所变化,物价和就业数据边际变化为美联储降息创造条件。虽然美联储具体降息时点还会依赖于未来数据变化,但整体方向确定、降息幅度也值得期待。

伴随主要发达经济体政策利率由高位逐步回落,对新兴市场经济体的外溢影响值得关注,为此央行特辟“专栏5”予以阐述。

一方面,全球流动性环境趋于改善,总体上有利于缓解新兴市场经济体外部压力。新兴市场经济体资本外流和货币汇率贬值压力趋于缓解,偿债压力也会有所减轻。

另一方面,国际金融市场可能出现相应调整。从历史经验看,在全球流动性面临拐点时,国际金融市场通常会出现一定程度的波动,投资者情绪变化对金融资产定价也会产生影响,近期主要国际金融市场已呈现出不同程度的波动迹象。尤其是在日本货币政策日趋正常化方向下,美日货币政策的逆向而行,将使得过去多年形成的资本流动逻辑发生变化,市场的调整和波动也会持续一段时间。

在此背景下,随着我国资本外流和汇率贬值压力减轻,货币政策空间进一步打开,预计央行将相机抉择,加大总量、价格和结构型工具发力,以强化逆周期调节,促进有效需求恢复。同时,在资本流动和市场波动加大环境下,也将加强前瞻预警和引导,合理有效应对外部挑战,维稳市场,兼顾稳增长和防风险。

二、着力做好“三个平衡”,为完成全年经济社会发展目标营造良好环境

在目前国内外环境发生重要变化的情况下,二季度货政报告提出“注重平衡好短期和长期、稳增长和防风险、内部均衡和外部均衡的关系”,但“三个平衡”的方向,较之前2022年的表述和内涵有所调整,目标是增强宏观政策取向一致性,加强逆周期调节,增强经济持续回升向好态势,为完成全年经济社会发展目标任务营造良好的货币金融环境。

从外部看,全球经济增长动能偏弱,降息周期开启,稳汇率压力减轻,但也要特别关注海外通胀回落速度放缓和货币政策不确定的风险。从内部看,有效需求不足、经济运行出现分化、重点领域风险隐患仍然较多以及新旧动能转换存在阵痛,均造成一定挑战,短期稳增长、防风险和长期调结构压力加大。

在此背景下,做好“三个平衡”,将更加注重“以我为主”,短期内强化逆周期调节、长期内为经济转型提供助力,但在宽松稳增长的同时,也要注重市场预期引导和加强存量风险化解,兼顾防风险。

(一)短期内强化逆周期调节、着力促内需、稳增长

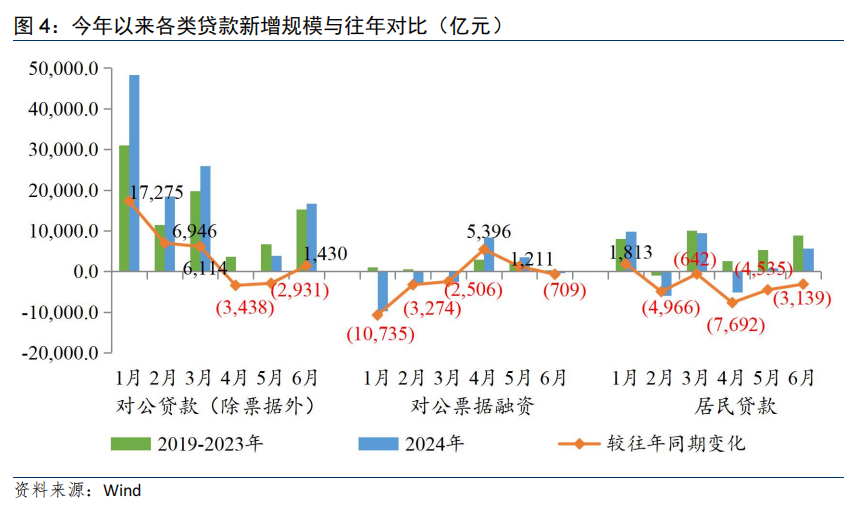

一是在7月降息政策组合拳落地之后,年内降准、降息等总量工具仍可期待。降准方面,考虑到8-12月MLF到期规模逐步增大,后两月均达到1.45万亿元规模,且三季度起政府债融资规模将会明显提升,央行有可能全面降准25-50个基点,释放5000-10000亿元资金予以对冲。降息方面,若7月下调效果不及预期,为实现全年经济社会发展目标,在美联储降息路径进一步清晰、外部环境改善信号更趋明朗下,或可期待四季度政策利率的进一步调降。

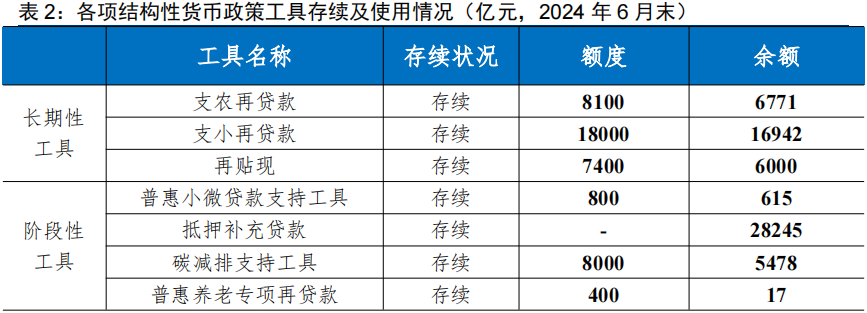

二是相较二季度的“防空转、挤水分”,后续对稳定信贷的需求提升。关于信贷方向,一季度货政报告要求“保持货币信贷供给与实体经济高质量发展的有效融资需求相适配”,强调信贷供给的合理适度,与4月以来“防空转、挤水分”的监管引导相匹配;但二季度货政报告强调“深入挖掘有效信贷需求,加快推动储备项目转化”,重点转换为稳定信贷需求,也是更加注重逆周期调节、稳增长的体现。

(二)长期内引导调结构,结构性工具强化顶层设计和政策安排,健全金融服务实体经济的激励约束机制

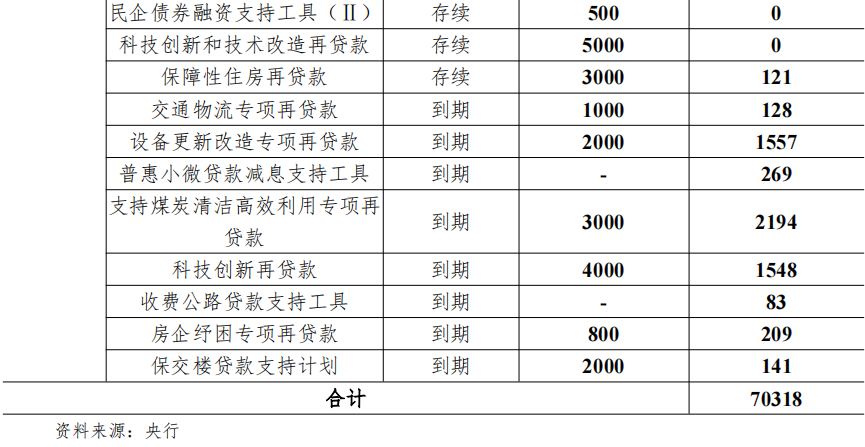

2024年以来,结构性工具聚焦重点、加力推进。央行先后下调支农支小再贷款、再贴现利率,持续做好普惠金融相关工作;设立5000亿元科技创新和技术改造再贷款、3000亿元保障性住房再贷款,推动科技创新和稳地产工作;继续实施碳减排支持工具,扩大支持对象范围,保持绿色金融领域支持力度稳定;延续实施普惠养老专项再贷款,扩大试点范围至全国,稳步推进养老金融发展。目前,结构性货币政策工具余额约7万亿元,约占央行资产负债表规模的百分之十五。

为更好做好“五篇大文章”、推动新质生产力,并提振内需,关于结构性工具,二季度货政报告较一季度有多处明显变化:一是更加重视对科技领域的金融支持,科技金融为重中之重。这体现了以科技引领新经济周期的方向,以及构建同科技创新相适应的科技金融体制,进而推动经济高质量发展体制机制的部署。二是提出健全养老金融顶层框架设计,加大健康产业、养老产业和银发经济的金融支持力度,养老金融有望加快推进。当前普惠养老专项再贷款落地进度偏慢,为落实7.30政治局会议后经济政策的着力点更多转向惠民生、促消费,以及把服务消费作为抓手的部署,此次表述较一季度“鼓励开展金融适老化服务升级,提高养老金融普惠性”的要求明显提升。三是新增“推动消费品以旧换新,助力释放消费潜力”的表述,这也与政治局会议“以提振消费为重点扩大国内需求”的要求相匹配。考虑到当前生产到消费的传导极为不畅,对公与零售贷款的结构严重失衡,为稳定居民信用,继发改委安排1500亿元左右超长期特别国债资金促进消费品以旧换新之外,后续货币领域也可能会有相关消费支持政策出台。

此外,从长期看,为引导金融更好服务实体经济,还将完善金融“五篇大文章”等重点领域的统计口径和考核评价制度,发挥好考核评价“指挥棒”作用,健全金融服务实体经济的激励约束机制。

(三)及时关注重点领域风险,做好前瞻引导和风险管控

在宽松稳增长、优结构的同时,防风险依然是货币政策的重要考量之一。

7月降息等政策落地和财政加快发力下,国内需求有望得到一定提振,外需延续回暖具有较大确定性,但偏强的美元叠加国内低通胀格局,大概率仍将对人民币走势形成一定压制。利率中枢下行、资产荒格局下,债市利率延续低位、不断向下试探;商业银行资产端收益率下行压力更大,息差仍承压。

因此,后续央行将及时关注内外部环境变化,适时通过稳汇率工具、存款利率调整、借入卖出国债、增加中长期债券供给等方式,确保汇率、息差和长债利率维持在合理区间。同时,也将重点关注机构的配置行为存在的潜在风险,及时提示管控。此外,持续落实好防范化解房地产、地方政府债务、中小金融机构等重点领域风险的各项举措,坚持在推动经济高质量发展中防范化解金融风险。

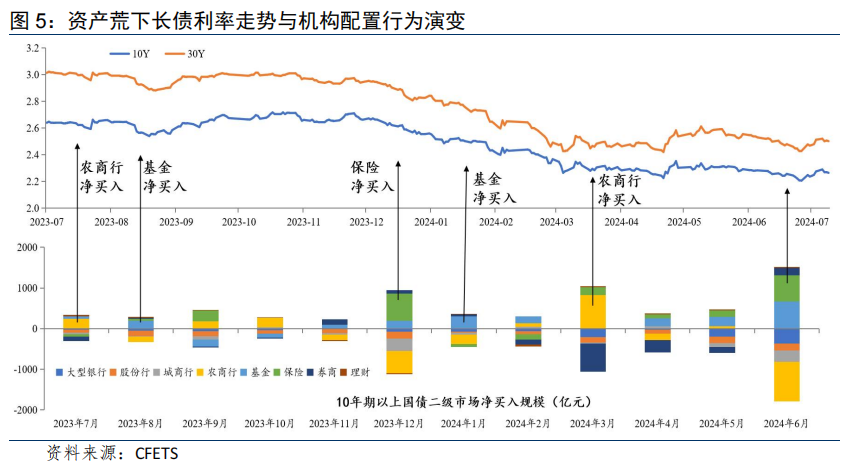

三、关注资管产品净值潜在波动风险,对于机构配债行为和曲线调节将进一步加强监管

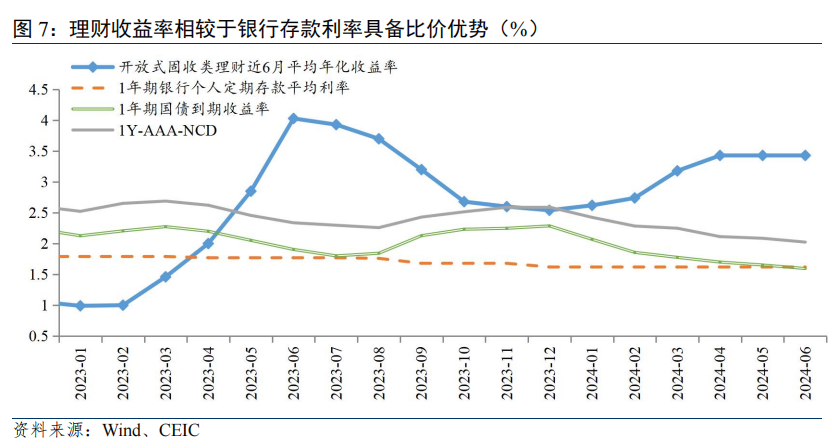

年初以来,在流动性宽松、资产荒加剧环境下,机构普遍欠配,供需严重失衡引发债市利率(尤其是长债利率)大幅下行。而受叫停“手工补息”驱动的存款脱媒影响,银行理财等各种资管产品规模增长较快,在债市火热背景下,一些投向债券市场的资管产品受到投资者的追捧。长债利率持续下行背景下,资管产品对于长债的配置增多,未来利率若回升将不可避免带来资管产品净值的回撤。

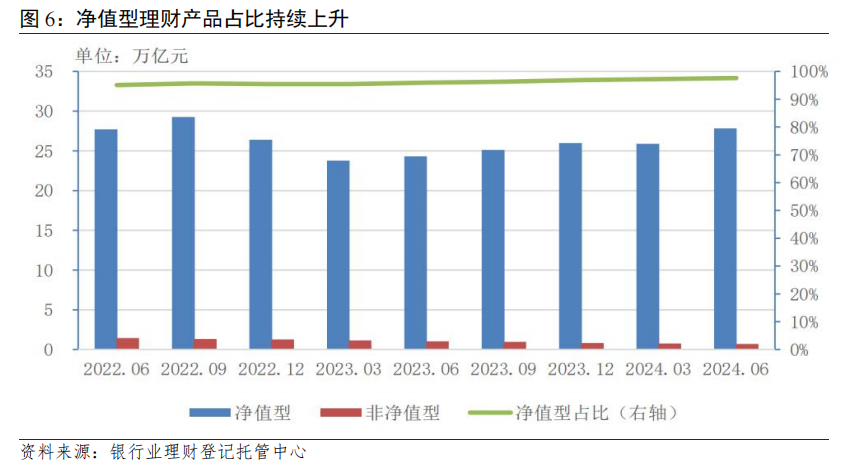

为此,央行开辟专栏4谈及“资管产品净值机制对公众投资者的影响”,通过回顾全面净值化开启的第一年(2022年)理财大面积破净带来的赎回潮,提示投资者注意理财收益波动,避免赎回潮再现引发恐慌情绪,形成大的市场波动。

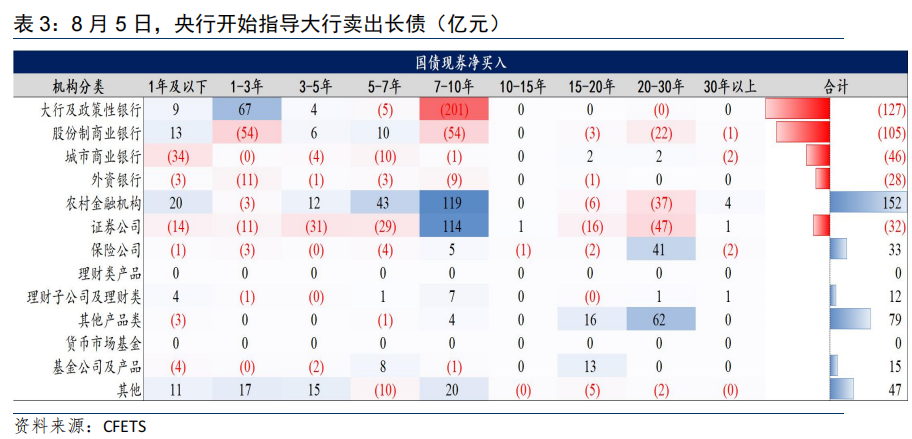

一方面,这是在长债利率已偏离合理中枢水平的背景下,央行再度提示债市回调的风险。结合央行此次提出的“对金融机构持有债券资产的风险敞口开展压力测试,防范利率风险”表述,以及近日央行指导大行卖债、对于部分地区农商行集中买债行为启动自律调查来看,未来央行对于机构配债行为和利率曲线调节将进一步加强监管。

后续央行与金融监管部门不排除会继续运用预期管理、窗口指导、买卖国债、监管约束等方式来降低利率风险,及时校正和阻断金融市场风险的累积,防止利率的单边预期进一步强化,形成如硅谷银行的潜在风险。通过保持正常向上倾斜的收益率曲线,保持市场对投资的正向激励作用,并稳定经济增长预期、稳汇率,推动金融内涵式发展和长期金融稳定。

另一方面,也旨在强调资管产品收益与风险并存、刚性兑付已不复存在,引导投资者降低收益预期、注重风险匹配,避免银行存款持续非理性流出并衍生出系统性风险。

净值化转型趋势下,投资者与产品的风险匹配有待推进,投资者教育有待重视。2018年以来,随着《资管新规》、《理财新规》等政策陆续出台,资管产品逐渐转向净值化管理,这意味着刚性兑付被打破,市场回归“代客理财”本源。对银行理财而言,新发产品已均为净值类非保本产品,截至2024年6月末,净值化产品已占存续规模的97.61%,延续上升趋势。此外,信托平滑机制受到监管关注,后续理财借道信托或面临限制,理财产品净值化程度预计增加。净值化管理意味着资管产品净值会随着底层资产价格的波动而波动,产品相较于存款的超额收益实际上是对潜在风险的补偿,这对投资者的金融素养提出了更高的要求。2022年末,理财和基金出现赎回潮现象,意味着在当前阶段投资者的“保本”需求仍较为强烈,且较难理性看待产品净值回调。在利率下行趋势下,高收益资管产品愈发稀缺,而投资者对高收益的追求必然使其承担高风险。央行二季度货政报告,针对投资者强调资管产品收益与风险并存、刚性兑付已不复存在,引导投资者理性投资、注重风险匹配,同时降低收益预期,避免投资者盲目追求高收益资管产品而承担过高风险;针对金融机构强调重视投资者教育,引导投资者理性看待净值波动,同时在产品销售时充分披露产品风险,而成熟理性的投资者也有助于降低市场波动。

上半年,银行存款大规模向理财等资管市场搬家,该趋势在4月“手工补息”叫停后有所提速,后续需避免银行存款持续非理性流出并衍生出系统性风险。截至2024年7月末,银行理财和公募基金市场规模分别约30.1万亿元和30.8万亿元,分别较年初增长12.2%和12.9%,增速分别较往年同期(2021年-2023年)提升7.9个百分点和1.3个百分点,该超额增长主要源于资管产品收益率相较于银行存款具备比价优势,促使存款向资管搬家。该趋势在4月“手工补息”叫停后有所提速,估算“手工补息”叫停带动的存款向理财和基金搬家规模约1.8万亿元。7月25日,国有六大行再度集体下调人民币存款利率、随后中小行跟进下调,预计将强化资管产品与银行存款的比价效应,进一步推动存款搬家。在此背景下,央行强调资管产品的净值化,旨在引导低风险偏好投资者超额流出的银行存款回流表内,避免银行存款持续非理性流出并衍生出系统性风险。

四、推进货币政策框架转型,健全市场化利率调控机制,加快完善中央银行制度

在三中全会阐述深化金融体制改革的重要方向和7月以来央行一系列操作明晰未来货币政策调控框架之后,二季度货政报告进一步阐述了货币政策框架转型思路,并以专栏1和2的方式就市场化的利率调控进行了重点分析。下阶段,流动性投放模式、利率走廊调控、利率市场化决定机制等都将发生重要变化,新货币政策框架也将逐步健全完善,不断提升货币传导效率。

(一)把国债买卖纳入货币政策工具箱,拓展基础货币投放渠道和流动性管理工具

二季度货政报告较一季度新增“在央行公开市场操作中逐步增加国债买卖”表述。6月中旬潘功胜行长曾指出“人民银行正在与财政部加强沟通,共同研究推动落实。这个过程整体是渐进式的,国债发行节奏、期限结构、托管制度等也需同步研究优化”。从“研究”到明确“逐步增加”,央行买卖国债操作落地速度在逐步加快。

历史上曾有一段时间我们主要靠外汇占款被动投放基础货币;2014年以来,随着外汇占款减少,发展完善了通过公开市场操作、中期借贷便利等工具主动投放基础货币的机制。近年来,随着我国金融市场快速发展,债券市场的规模和深度逐步提升,央行通过在二级市场买卖国债投放基础货币的条件逐渐成熟。

把国债买卖纳入货币政策工具箱,将其定位于基础货币投放渠道和流动性管理工具,既有买也有卖,与其他工具综合搭配,有助于共同营造适宜的流动性环境。

(二)强化7天期回购操作利率的主要政策利率属性,逐步疏通由短及长的利率传导关系

近年来,我国既有短端的政策利率(公开市场操作利率),也有中端政策利率(MLF利率),这主要和之前利率传导机制不够完善有关。随着利率市场化水平不断提高和利率传导机制逐步健全,存在两个政策利率已经没有太大必要。

6月19日,潘功胜行长在陆家嘴论坛上首次提出,央行将明确以短期操作利率作为主要政策利率,其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系,意味着我国货币政策调控框架将发生重要转型。

7月22日,央行下调7天期逆回购利率10bp,之后,SLF利率、LPR报价、存款利率以及MLF利率均相应下调;同时,央行将公开市场7天期逆回购操作调整为固定利率、数量招标,明示操作利率有助于增强政策利率的权威性,有效稳定市场预期,也进一步凸显了7天期回购操作利率的政策利率地位。

(三)逐步淡化MLF的政策利率色彩和作用,MLF或延后至每月25日操作

MLF最初是作为基础货币投放的工具而被设立,在2019年将MLF与LPR直接挂钩后,成为连接金融市场利率和实体经济领域利率间的重要一环,其重要性显著提升。目前MLF规模逐步扩张到7万亿元以上,由1Y MLF主导市场,其他期限陆续退出。央行曾经有意培育MLF作为中期市场利率的“锚”,从而形成对应的“利率走廊”。但从近年实践看,短期市场利率围绕政策利率为中枢波动,政策利率的引导效果较好,而作为中期政策利率的MLF利率时常与同期限市场利率走势出现一定偏差。此外,MLF利率与LPR之间的“脱钩性”也正逐渐显现,二者不同步性加大。

在此背景下,央行开始聚焦于管好短端利率(7天期回购利率),中期利率推动主要由市场决定。考虑到现阶段MLF“量多价高”,要淡化其政策利率地位,首先需要把MLF的量降下来,未来可能主要通过降准或央行购买国债等来实现基础货币投放。MLF量逐步缩减后,其自身的政策利率地位也会随之削弱。

而7月25日央行于月内第二次操作MLF,或为提前续作,以对冲8月15日MLF到期,防止出现“空窗期”。并由此推演8月及后续MLF投放或从15日延至25日,时点落于LPR之后,以体现淡化MLF中期利率色彩,推动与LPR与MLF脱钩。

(四)LPR报价迎来重要改进,转向更多参考央行短期政策利率

随着利率市场化改革不断深化,商业银行定价能力进一步提升,市场化利率形成机制更加有效,MLF利率对LPR的参考作用下降,未来将更多转向参考央行短期政策利率。

考虑到当前部分优质客户的实际贷款利率已远远脱离了LPR,出现实际贷款利率在LPR基础上大幅度减点的情况。为提升贷款报价质量,更好反映市场供需状况,短期内将着力于提高LPR报价的有效性,中期将跟随新的基准锚变动,以提高贷款基准利率公允性,进一步提高利率传导效率。从国际经验看(美联储看的联邦基金有效利率、欧央行看的Estr都是隔夜利率指数),多使用SOFR类的短端市场利率作为浮动贷款利率的定价基准。

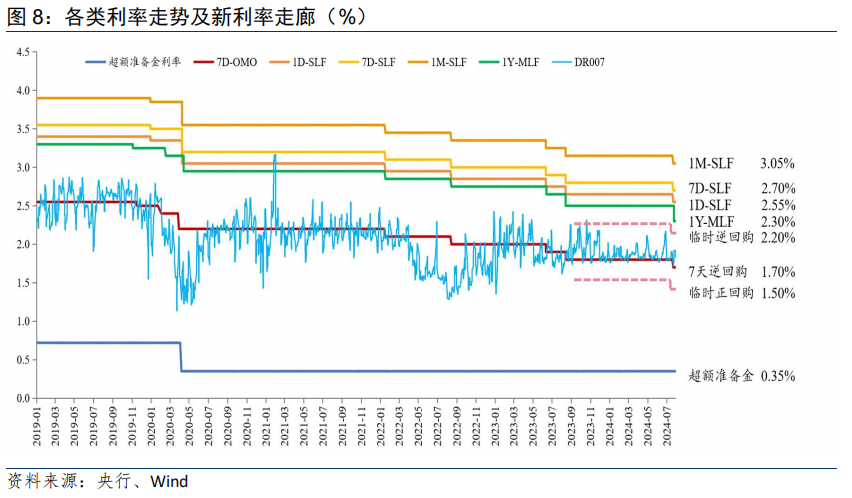

(五)收窄利率走廊宽度,增强调控精准度、降低波动

7月8日,央行宣布从即日起将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00-16:20,期限为隔夜,采用固定利率、数量招标。

临时正回购利率为7天OMO减点20bp,临时逆回购利率为7天OMO加点50bp,利率走廊区间在1.5%-2.2%,比之前0.35%-2.55%(隔夜SLF)更有实用性;其次操作时间在股市盘后、债市尾盘,凸显央行将根据尾盘情况更精准调节资金面的用意,若资金面过于宽松、利率大幅下行,可以进行正回购、回收流动性,反之,若资金面过于紧张、利率大幅上行,也可以进行逆回购、释放流动性。

央行此举明显缩窄了利率走廊宽度,并将根据流动性状况适时进行双向调节,更好平抑税期、季末考核等因素对流动性的扰动,有助于增强调控的精准性和有效性,货币市场利率将更加平稳运行。

五、促进金融机构持续提升自主定价能力,LPR报价和存款利率仍存下调可能

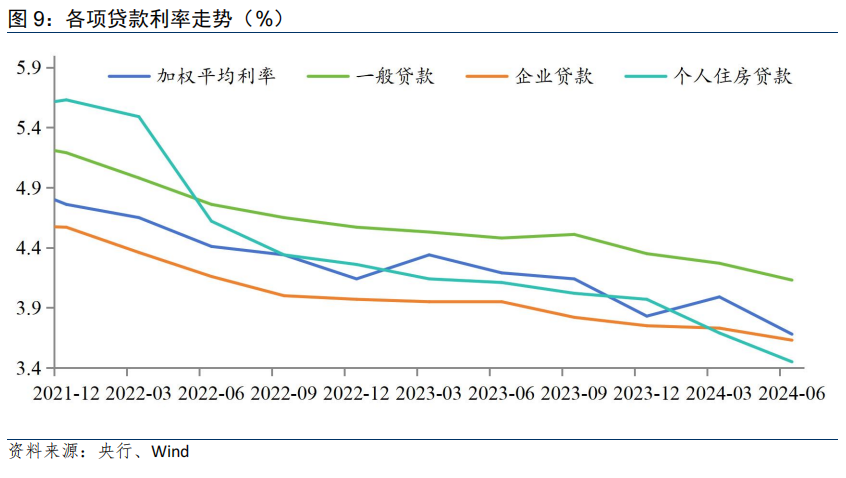

今年上半年,贷款利率创出新低。6月,新发放企业贷款加权平均利率为3.63%,较年初下降12bp,比上年同期低32bp;新发放个人住房贷款利率为3.45%,较年初下降52bp,比上年同期低66bp,均处于历史低位。

当前,贷款利率由金融机构自主确定。受信贷有效需求不足、支持特定领域、让利实体等因素叠加作用,部分领域和优质对公客户的实际贷款利率已远远低于LPR报价;同时,5.17房地产新政取消全国层面个人住房贷款利率下限,当前绝大多数城市均已取消当地首套和二套房贷利率下限,金融机构可自主确定对客户的个人住房贷款利率。在市场内卷竞争和金融机构自主定价能力提升下,企业和居民端贷款利率延续较大幅度下行。

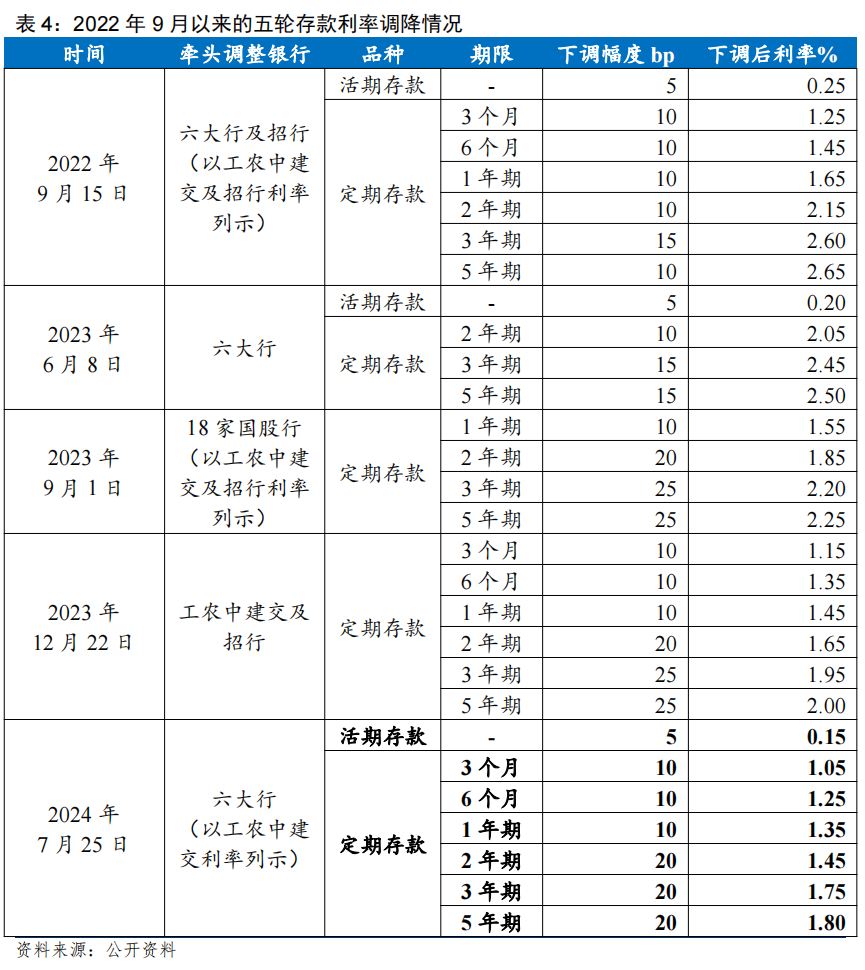

同时,存款利率也主要由金融机构自主调整,辅之以行业自律保障理性有序竞争。2022年4月,央行指导利率自律机制建立存款利率市场化调整机制,帮助金融机构和市场更加适应和习惯存款利率市场化调整。

今年4月,面对高息揽储的不正当竞争行为,央行指导自律机制启动违规手工补息整改工作,截至6月末,21家全国性银行整改进度已超9成。此次整改工作完成后,银行节省的利息支出接近一次降低存款利率的效果。之后,7月,主要银行又根据自身经营需要和市场供求状况,主动下调存款利率,也是继2022年9月以来,商业银行第5轮主动调整存款挂牌利率,存款利率市场化程度和利率传导效率进一步提高。

二季度货政报告提出“完善市场化利率形成和传导机制,发挥央行政策利率引导作用,释放贷款市场报价利率改革和存款利率市场化调整机制效能,促进金融机构持续提升自主定价能力,推动企业融资和居民信贷成本稳中有降。”

在货币政策宽松空间加大、利率中枢整体下移、市场有效需求有待提升下,金融机构自主定价的贷款利率预计仍将处于下行通道,与LPR的脱钩也会愈加明显。因此,为提高LPR报价质量,更真实反映贷款市场利率水平,减少偏离度,后续LPR报价仍存下调空间。同时,考虑到部分新发和存量贷款的滚动重定价压力,为维持商业银行息差稳定和可持续经营,提升利率之间的协同性,大行牵头下的新一轮存款利率下调也会相应跟进。

此外,为提升定价行为的科学性和有效性,金融机构也需坚持风险定价原则,理顺贷款利率与债券收益率等市场利率的关系,着力实现风险、资本和收益的动态优化,推动社会综合融资成本稳中有降。

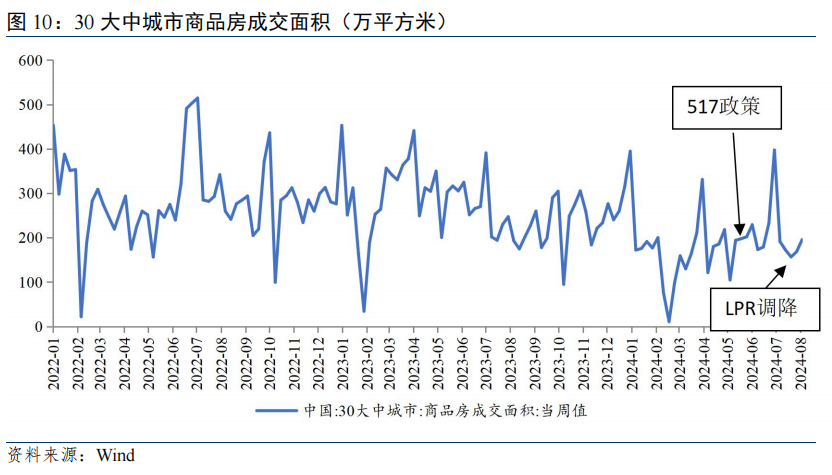

六、支持住房租赁产业可持续发展,施策重心向供给侧方向进一步细化

对于房地产市场,央行二季度货政报告聚焦于贯彻落实二十届三中全会精神,着力推动已出台金融政策措施落地见效,并开辟专栏3着墨住房租赁产业发展。下阶段施策重心将坚持消化存量和优化增量相结合,进一步向供给侧方向细化,“加大保障性住房建设和供给”,“加大住房租赁金融支持,推动加快建立租购并举的住房制度”,加快构建房地产发展新模式。

供给侧方面,主要刺激政策在于:一方面,设立保障性住房再贷款,激励引导金融机构支持地方国有企业收购已建成未出售商品房,用于配租配售,租赁住房贷款支持计划不再实施、1000亿元额度并入保障性住房再贷款总量规模3000亿元范围内,利率1.75%,按照贷款本金的60%发放再贷款,预计带动银行贷款5000亿元;截至6月末,金融机构发放的租赁住房贷款余额为247亿元,租赁住房贷款支持计划余额为121亿元,进展相对缓慢。另一方面,用好抵押补充贷款支持政策性开发性金融机构为保障性住房建设、城中村改造、“平急两用”公共基础设施建设提供信贷支持;截至6月末,抵押补充贷款余额为2.8万亿元。

后续来看,一方面,保障性住房再贷款余额相较于总额度仍有较大空间,对市场刺激有待进一步发力。通过将存量住房转为保障房,去库存的同时以较低成本推动保障房建设和供给,有助于达到“一石二鸟”的政策效果。另一方面,住房租赁产业是未来房地产新发展模式的重要方向,针对住房租赁产业的多元化投融资渠道有待进一步拓宽,例如拓宽住房租赁企业债券融资渠道、稳步发展房地产投资信托基金等。

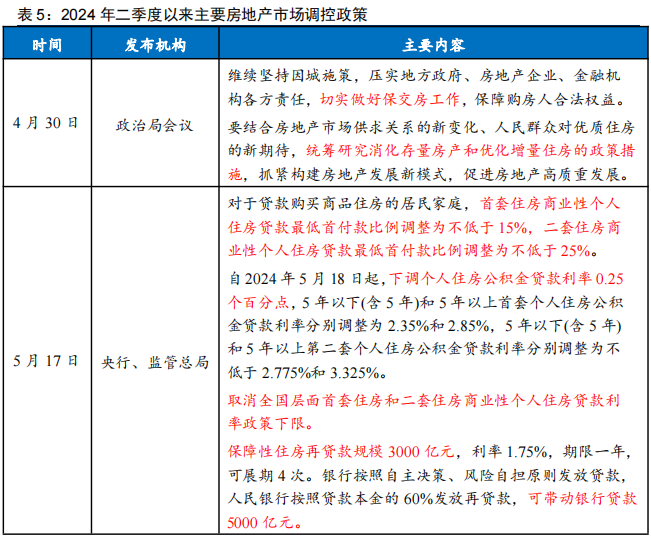

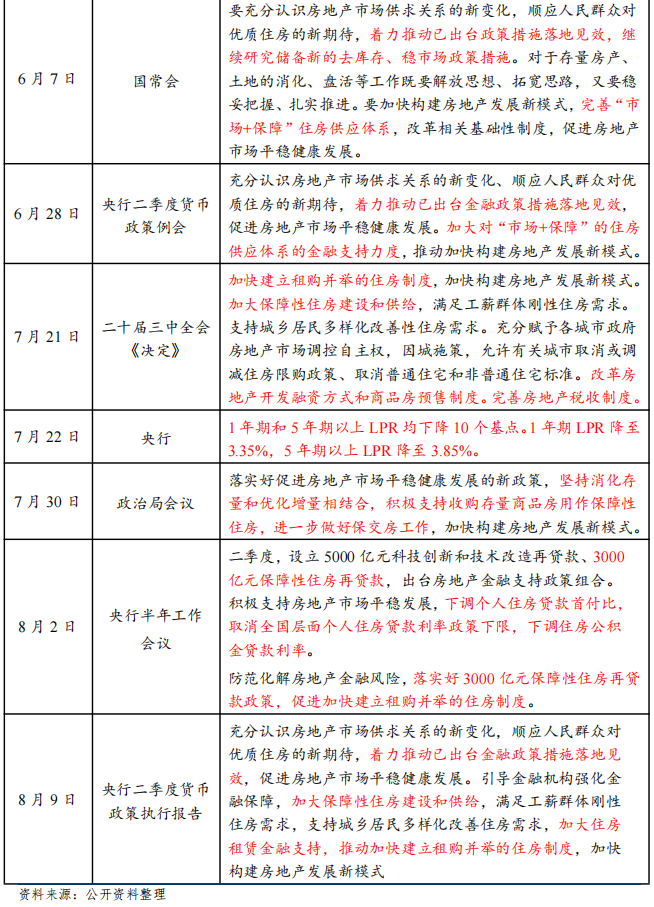

二季度以来,房地产需求侧调控政策也在陆续出台:一方面,“5.17”政策下调首套和二套房最低首付款比例、下调个人住房公积金贷款利率、取消全国层面首套和二套房贷款利率下限,赋予各地房贷利率更多调控空间;另一方面,7月LPR报价,5年期以上LPR下调10个基点至3.85%,有效降低居民新购房融资成本。全国范围内的需求刺激政策短期内收效明显,其中6月当月30大中城市商品房成交面积大幅回升,北、上、广、深新建商品住宅成交面积均创年内单月新高,二手房网签量分别创下15个月、36个月、14个月、40个月新高;7月末LPR调降后住房成交也出现明显抬升,7月28日和8月4日当周商品房成交依次环比增长7.6%和16.1%。

后续来看,需求侧刺激政策有待进一步松绑,一方面,存量和新增房贷利差扩大,存量房贷利率有待跟进下调,在降低融资成本同时,带动减少提前还贷、拉动消费增长;另一方面,未来我国租房市场需求潜力巨大,在建立租购并举的住房制度时,“租购同权”有待进一步打通,关键在于优化户籍制度等。二十届三中全会指出“推行由常住地登记户口提供基本公共服务制度”,也为进一步推行租购并举夯实政策基础。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 民银研究:从二季度货政报告看央行新的关注点

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来