来源:靳毅投资思考 国海固收

核心观点:

2024年8月流动性缺口预测分析:①政府债务发行与资金下拨,消耗超储6417亿元;②常规财政收支,补充超储5157亿元;③信贷投放消耗789亿元;④M0需求消耗超储418亿元。

因素一至因素四加总,我们预计7月份银行超储将减少2467亿元,外部因素或造成银行间资金面收紧压力。不过考虑到近期央行下调逆回购、MLF利率,并在月末投放MLF,展现出对资金面更加支持的态度。因此我们认为,尽管8月份资金面面临一定紧缩压力,但在央行公开市场投放呵护下,我们预计DR007中枢上行空间不大。

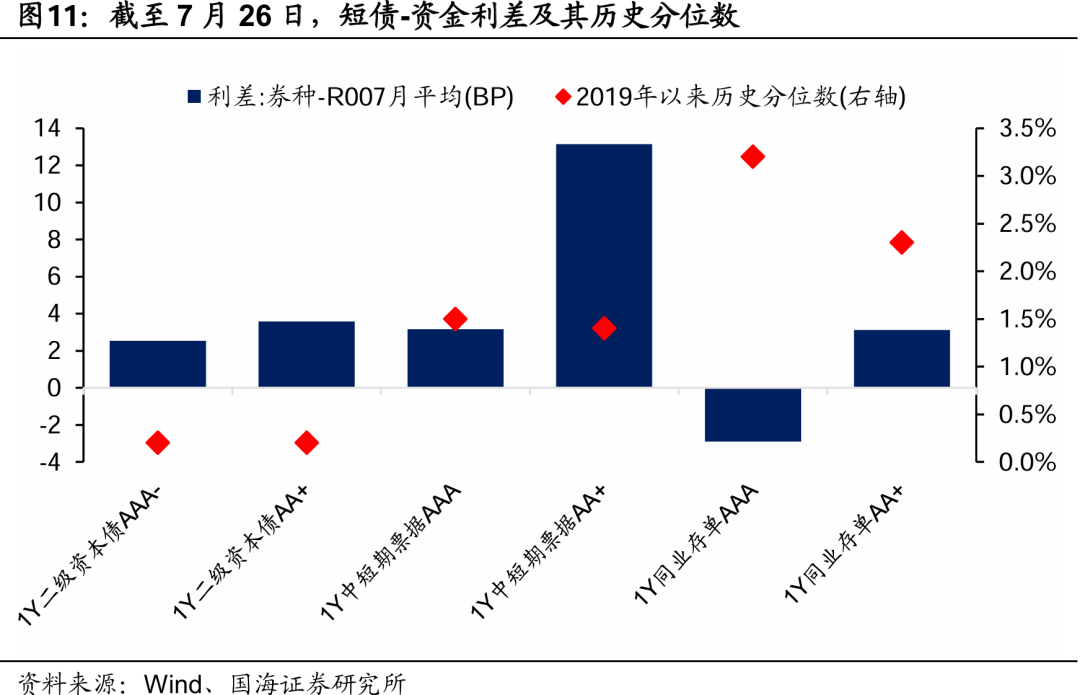

国有行下调存款挂牌利率后,我们认为近期银行存款流向理财等表外产品速度或有所加快,相对有利于非银资金面,R-DR利差或进一步下行。不过截至7月26日,“主流短债品种-R007”利差,多位于2019年以来历史分位数的5%以下,利差保护较低。上述利差或反映出,债市投资者对于非银资金面宽松存在一定预期。

我们认为,8月份短债市场若出现重要机会,可能来自于“地方债发行规模不及预期”,导致资金面扰动下降,资金利率中枢明显下行。另一方面,“地方债发行可能超预期”对资金面及短债市场带来的风险,同样不能忽视。

报告正文:

7月份,资金面出现3大关键变盘:

(1)7月22日,央行下调7天逆回购利率10BP。

(2)7月25日,央行较为少见地于月末投放MLF,并下调MLF利率20BP;

(3)7月25日,四大国有银行集体下调存款挂牌利率。

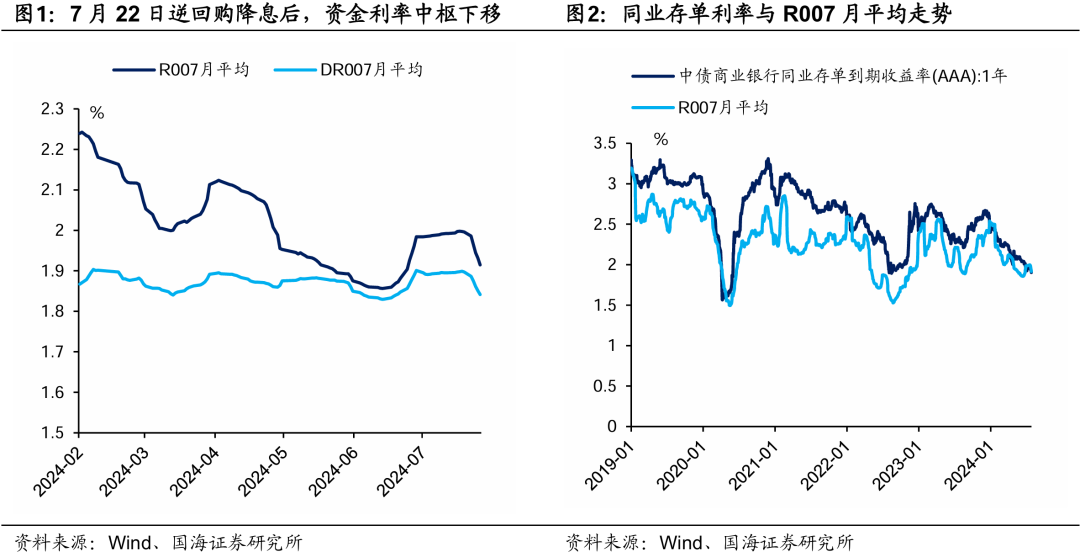

在央行逆回购降息及月末投放MLF的影响下,7月末资金面重新趋于宽松,市场资金利率再度向下(图1)。

展望即将到来的8月份,央行流动性支持操作以及近期存款利率下调,还将如何影响资金利率走势?除此之外,还有哪些外部因素可能扰动资金面呢?

对此本文将进行解读。

1、8月流动性缺口预测分析

1.1

因素一:政府债务发行与资金下拨

政府债务发行是影响资金面的重要因素。我们认为,8月份政府债务供给高峰或来临。

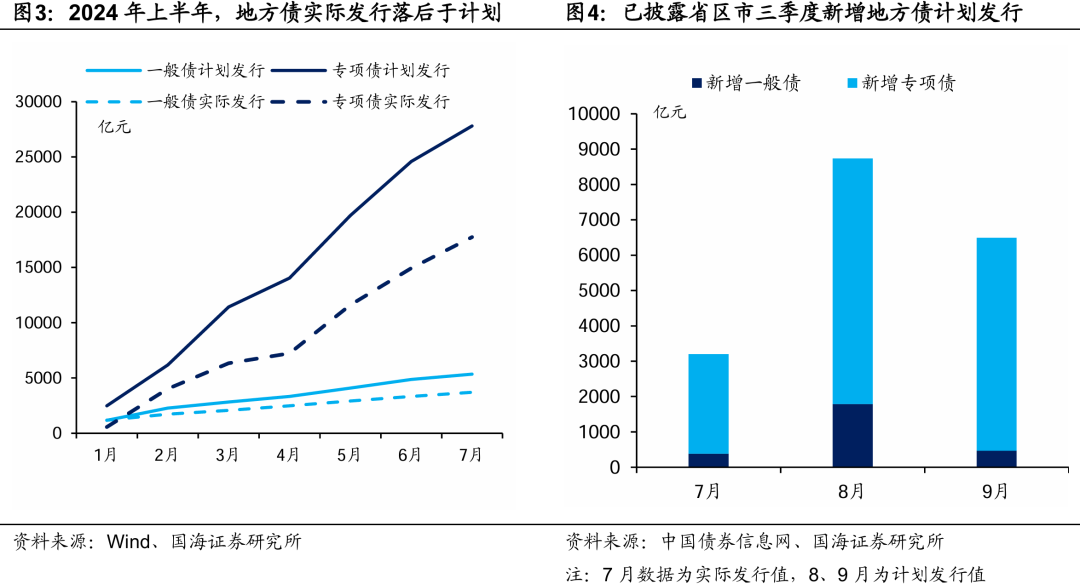

地方债方面,截至7月末,年内累计发行新增一般债、新增地方债均不足地方披露一、二季度发行计划的7成(图3),年内地方债发行节奏相对滞后。

在三季度发行计划方面,根据中国债券信息网的统计,截至7月26日已有30个省、区、计划单列市公布2024年三季度地方债发行计划。经过梳理后我们发现,8、9月份新增地方债发行规模相对较多,已披露省区市计划发行分别为8736亿元、6494亿元(图4)。

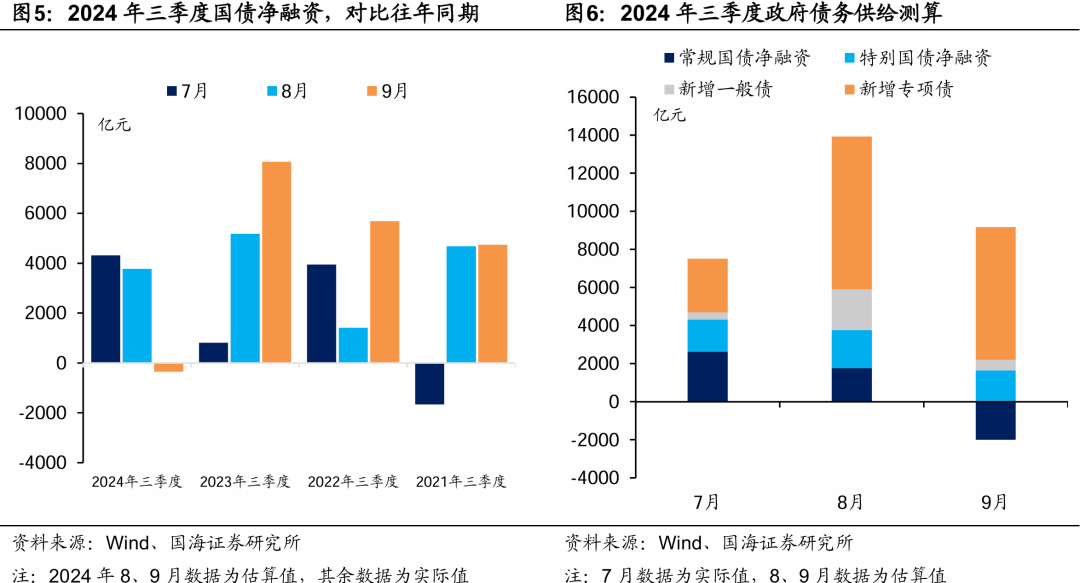

在此背景下,7月份国债发行强度有所下降,或是为后续地方债发行让路。7月份关键期限国债(1Y、2Y、3Y、5Y)单笔发行规模下行至930亿元左右,我们认为此种发行强度或将持续至8月份。综合财政部已经公布的三季度常规国债、超长期特别国债发行计划,我们估算8月份国债净融资或达到3769亿元,规模 并不明显高于历史同期(图5)。

综合计算,我们认为8月份政府债务供给规模(国债净融资+新增地方债)或达到13927亿元(图6),环比7月份上行6417亿元。我们认为,8月份地方债供给高峰可能来临,或将造成同等规模的流动性缺口,资金面扰动较大。

1.2

因素二:常规财政收支

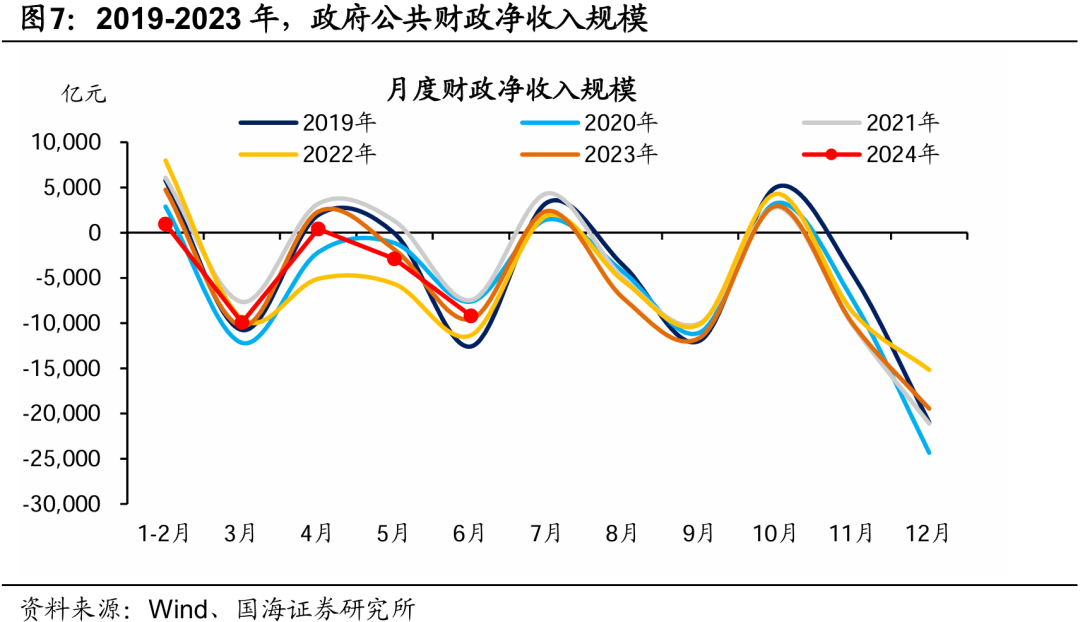

8月份通常为财政净支出月份。

2019年至2023年8月同期,公共财政平均净支出5157亿元(图7)。我们认为,可以采用上述历史平均数据估算2024年8月财政净支出强度,同时该笔财政支出下拨,或将形成同等规模的流动性补充。

1.3

因素三:信贷投放

信贷投放带来派生存款增长,将会促进超额准备金转化为法定准备金。

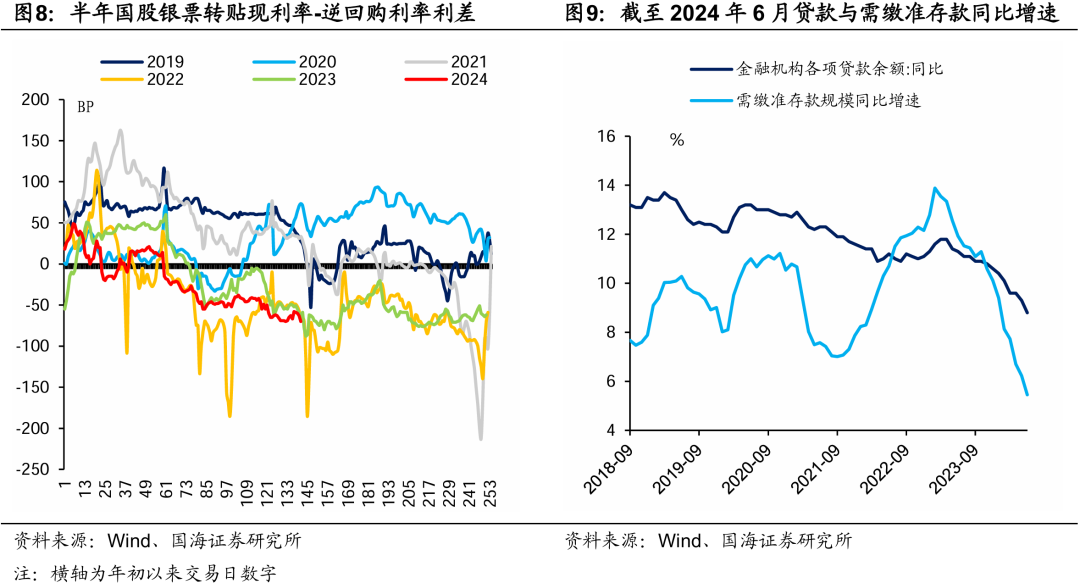

不过从票据利率上来看,2024年7月末“半年国股银票转贴现-7天逆回购”利差走势弱于2019年至2023年同期(图8),我们认为近期信贷投放同比增速可能表现一般,8月份信贷同比增速及需缴准存款规模同比增速或进一步下行(图9)。

此外值得关注的是,7月25日国有行下调存款挂牌利率后,我们认为近期银行存款流向理财等表外产品速度或有所加快,可能会加大需缴准存款规模同比增速下行斜率。

综合计算,我们认为7月份法定存款准备金规模环比或仅增长789亿元,并带来相应规模的流动性消耗。

1.4

因素四:M0、外汇占款变动

库存现金方面,往年8月同期M0倾向于小幅环比增加。2019至2023年8月M0环比平均增加418亿元,使得资金面产生小幅缺口。

外汇占款方面,2024年4、5、6月,外汇占款环比下行231亿元、190亿元、361亿元。我们认为,近期资本外流压力对资金面影响或不大,8月份外汇占款环比变动假设为0。

2、债市怎么看?

综合来看,影响8月份资金面的主要因素有三:

(1)“因素一”至“因素四”加总,合计形成流动性缺口2467亿元,外部因素或造成银行间资金面收紧压力。其中“8月份地方债发行放量”,或是主要扰动因素。

(2)7月份央行下调逆回购、MLF利率,并在月末投放MLF。我们认为这反映出近期央行对资金面更加支持的态度。因此,尽管8月份资金面或面临一定紧缩压力,但在央行公开市场投放呵护下,我们预计DR007中枢上行空间不大。

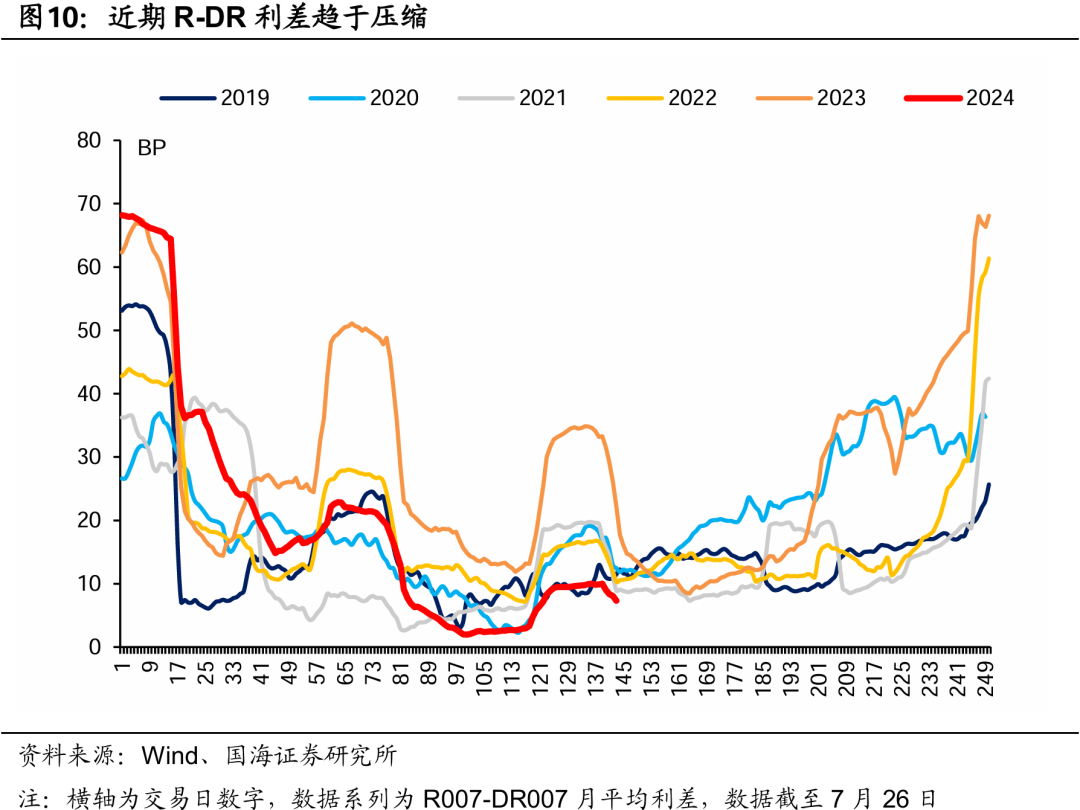

(3)国有行下调存款挂牌利率后,我们认为近期银行存款流向理财等表外产品速度或有所加快,相对有利于非银资金面,R-DR利差或进一步下行(图10)。

债市方面,截至7月26日,“主流短债品种-R007”利差,多位于2019年以来历史分位数的5%以下,利差保护较低(图11)。上述利差或反映出,债市投资者对于非银资金面宽松或存在一定预期。因此,尽管8月份R中枢或有下行空间,但我们认为进一步做多短债的空间尚不充足。

我们提示,8月份短债市场若出现重要机会,可能来自于“地方债发行规模不及预期”,导致资金面扰动下降,资金利率中枢明显下行。

不过我们同样不能忽视“地方债发行超预期”的可能性,届时资金面及短债市场震荡风险将有所加大。

风险提示:货币政策不及预期,政府债务发行超预期,信贷超预期,流动性波动超预期,理财产品集中赎回风险,估算结果仅供参考,以实际为准。

未经允许不得转载:滚雪球吧 - 让财富的雪球滚起来 » 7月份资金面出现3大关键变盘,央行公开市场投放呵护下8月DR007中枢上行空间不大

滚雪球吧 - 让财富的雪球滚起来

滚雪球吧 - 让财富的雪球滚起来